Выбор оптимальной системы налогообложения для предприятия

Во время кризиса мы отметили увеличение количества молодых компаний производителей запчастей для спецтехники, как правило это работники заводов, которые решили открыть свой собственный бизнес, имея представление о том как качественно можно изготавливать запчасти, но путаясь в юридических аспектах. В связи с этим появилось желание поделиться своими мыслями и написать цикл статей о том, с чего начать и какие подводные камни ждут тех, кто начинает свой предпринимательский путь.

Если начинать сначала то прежде всего необходимо определиться с формой собственности предприятия. Сразу остановимся и рассмотрим наиболее распространённые:

- Индивидуальный предприниматель (ИП)

- Общество с ограниченной ответственностью (ООО)

ИП просто открыть, но сложно закрыть. Основным плюсом ИП можно считать свободное снятие наличных в банках без каких-либо ограничений и проверок (ну если мы конечно ведем речь о предпринимательской деятельности, а не об обналичивании), так же банки более охотно дают кредиты ИП чем ООО, что безусловно помогает, когда основным видом деятельности становится предпринимательство. Но легкость того, как получают кредиты и снимают деньги с расчетных счетов на хозяйственные нужды компенсируется строгостью налогового и гражданского кодекса. Индивидуальный предприниматель в "глазах" налоговых служб - это физическое лицо, а следовательно все нарушения, которые обязательно будут на первых порах, взыскиваются с расчетного счета ИП. А в случае невозможности с доходов физического лица, могут, кстати, и имущество арестовать движимое и недвижимое. Срок давности по этим делам 10 лет. Советуем взвешивать риски очень тщательно.

ООО наиболее популярная и универсальная форма собственности в России.

Здесь может быть не один собственник - а несколько, вся ответственность лежит на директоре, а само общество по своим обязательствам отвечает своим уставным капиталом и нет ограничений по количеству работников на предприятии как у ИП.

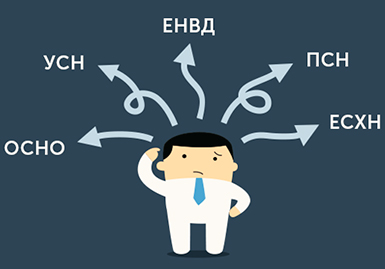

Выбор системы налогообложения

Выбор наиболее оптимальной системы налогообложения выбирается с учетом множества моментов — от специфичности работы до структуры затрат.

Существуют несколько систем налогообложения:

- общая (ОСН);

- упрощенная (УСН);

- единый налог на вмененный доход (ЕНВД);

- единый сельхозналог (ЕСХН);

- патентная (ПСН).

- Патентная система налогообложения может применяться только индивидуальными предпринимателями в отношении определенных видов работ.

- Единым сельскохозяйственным налогом может воспользоваться только та компания, которая является сельхозтоваропроизводителем, а именно производящая и перерабатывающая сельскохозяйственную продукцию.

- Единый налог на вменный налог (ЕНВД) также предусмотрен для отдельных видов деятельности как правило это розничная продажа товаров и услуг.

В следствие этого более обширно юридическими лицами и индивидуальными предпринимателями применяются такие системы налогообложения как ОСН (общая система налогообложения) и УСН (упрощенная система налогообложения).

Самой распространённой системой налогообложения в 2017 г. для состоявшихся предприятий является общая система налогообложения. Какие-либо ограничения для ее использования отсутствуют, но и особенных выгод она не содержит — придется уплачивать все налоги, предусмотренные законодательством при применении ОСНО, такие как НДС, налог на прибыль, налог на имущество и другие менее затратные - всего 13 наименований налогов. Но к этому можно легко и быстро привыкнуть, ведь налоги платятся с деятельности, которое ведет предприятие.

Упрощенная система налогообложения освободит Общество от надобности принятия в вычету НДС, и выстроившим собственную налоговую стратегию клиентам (заказчикам) такая ситуация, скорее всего, не понравится, что приведет к разрыву партнерских отношений, если конечно вы не предлагаете на рынок уникальный товар и его у вас купят за любые деньги. Другими словами в случае если стоит выбор между общей системой налогообложения и упрощенной системой налогообложения, то следует понимать, что не всем контрагентам понравится поставщик без НДС.

Большинство крупных налогоплательщиков предпочитают работать только с контрагентами, которые работают на общей системе налогообложения и уплачивающих налог на добавленную стоимость.

Важное преимущество от работы с НДС - это, без сомнения, вероятность принять налог по всем полученным товарам или услугам к вычету.

Несмотря на то, что НДС разрешено принять к вычету лишь в той сумме, которую оплатили в стоимости приобретенного товара, при наличии всех документов и отчетности в реальной жизни это позволяет «экономить на налогах».

В случае, если предприятию на общей системе налогообложения был продан товар без НДС, то он не сможет его возместить. Возмещение налога на добавленную стоимость является большим преимуществом при применении общей системы налогообложения.

Однако, если стоимость товара у контрагента, работающего с применением НДС окажется выше цены аналогичного товара от контрагента, работающего без данного налога, то это уже будет являться большим минусом для компании.

Из-за того, что российское налоговое законодательство разрешает осуществлять свою деятельность как организациям, там и индивидуальным предпринимателям, выбирая самостоятельно наиболее оптимальный режим налогообложения, то при взаимодействии различающихся систем налогообложения и возникают сложности, в которых одно из предприятий заплатит налогов больше чем другое, по сравнению с тем если бы у них была одинаковая система налогообложения.

Часто компании, являющиеся плательщиками НДС, отказываются от взаимодействия с фирмой, находящейся на упрощенной системе налогообложения. Все это происходит из-за невозможности принятия к вычету НДС. Из данной ситуации конечно можно найти выход.

Примеры ситуаций - для правильного выбора налогообложения

Проанализируем две ситуации.

В первой ситуации оба контрагента являются плательщиками налога на добавленную стоимость (поставщик и покупатель).

Во второй ситуации один контрагент является плательщиком НДС, второй контрагент является плательщиком упрощенного налога.

- Ситуация 1. Обе фирмы – плательщики НДС.

ООО «Ромашка 1» приобрело у ООО «Ромашка 2» запасных частей на сумму 200 000 рублей, в том числе НДС 30 508 рублей. Начисленный налог в конце периода будет уменьшен на данную сумму «входного» НДС.

Далее ООО «Ромашка 1» реализует данные покупные запасные части за 400 000 рублей (наценка составила 100%). При данной реализации был начислен НДС, который равен 400 000*18/118=61 017 руб.

При данной реализации сумма к уплате НДС в конце периода составит 61 017 - 30 508 = 30 509 руб.

Таким образом получилось следующее:

ООО «Ромашка 1» произвела расходы на покупку запасных частей – 200 000 руб.

При реализации данный запасных частей была получена выручка – 400 000 руб.

Валовая прибыль равна 400 000 – 200 000 = 200 000 руб.

Таким образом Общество оплатило НДС:

30 508 руб – НДС при приобретении запасных частей

30 509 руб – НДС к уплате в бюджет.

- Ситуация 2. Первая фирма – является плательщик НДС, вторая фирма находится на упрощенной системе налогообложения.

ООО «Ромашка 1» приобрело у ООО «Ромашка 2» запасных частей на сумму 200 000 рублей.

Далее ООО «Ромашка 1» реализует данные покупные запасные части за 400 000 рублей (наценка составила 100%). При данной реализации был начислен НДС, который равен 400 000*18/118=61 017 руб.

Поскольку ООО «Ромашка 2» находится на упрощенной системе налогообложения, то при данной реализации НДС к уплате получается 61 017 руб., поскольку вычета не будет. Данная сумма будет уплачена в бюджет.

Таким образом получилось следующее:

ООО «Ромашка 1» произвела расходы на покупку запасных частей – 200 000 руб.

При реализации данный запасных частей была получена выручка – 400 000 руб.

Валовая прибыль равна 400 000 – 200 000 = 200 000 руб.

Таким образом Общество оплатило НДС 61 017 руб.

Рассмотрев две ситуации становится видно, что даже при разных системах налогообложения поставщика получен один и тот же финансовый результат. Данный результат был достигнут за счет того, что при проведении сделки с компанией, находящейся на упрощенной системе налогообложения, данная фирма продавала запасные части за такую же стоимость, что и фирма- плательщик НДС, но без учета данного налога.

Рассмотрев две ситуации становится видно, что даже при разных системах налогообложения поставщика получен один и тот же финансовый результат. Данный результат был достигнут за счет того, что при проведении сделки с компанией, находящейся на упрощенной системе налогообложения, данная фирма продавала запасные части за такую же стоимость, что и фирма- плательщик НДС, но без учета данного налога.

Однако, если компания, применяющая упрощенную систему налогообложения будет продавать свои товара по цене фирмы, являющейся плательщиком НДС вместе с включением данного налога, то покупателю именно в данной ситуации будет принять к вычету по НДС, расходы компании будут увеличены. Именно это пугает большинство клиентов, когда появляется перспектива работы с неплательщиком НДС.

Однако данную ситуацию можно разрешить оптимизацией НДС. Торговые фирмы могут отказать от НДС перейдя на упрощенную систему налогообложения либо создать второстепенную компанию.

При способе создания второстепенной компании происходит распределение налоговой нагрузки. Одна компания является основной, второе и последующее должно выполнять вспомогательную функцию (учтите правда, что данные схемы могут преследоваться по закону). Данное распределение нагрузки является формальным, но эффективным. Результатом данной схемы будет то, что произойдет распределение затрат с выделением налога и без него.

Написать комментарий